Inscrições Abertas!

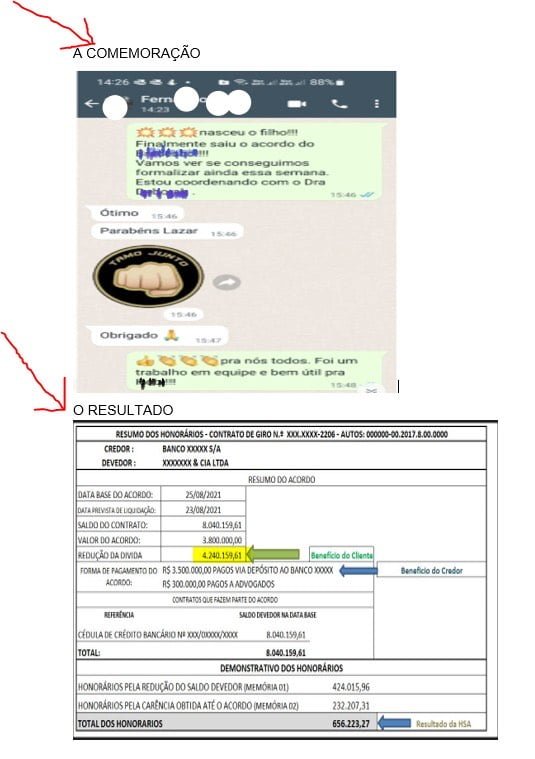

Conheça as técnicas, metodologias e estratégias desenvolvidas para a renegociação de dívidas empresariais, que já salvaram mais de 600 empresas, com R$ 7 bilhões renegociados com sucesso.

Descubra o segredo por trás das negociações bem-sucedidas com uma das maiores autoridades do Brasil em crises empresariais e renegociação de dívidas nos últimos 30 anos: Lazar Halfon.

O que você vai aprender?

No curso avançado de renegociação de dívidas, você terá acesso à metodologia que qualquer empresário ou consultor pode seguir para salvar empresas da falência, renegociando suas dívidas com um método validado, aumentando as probabilidades de superação das crises.

Este método tem como principal objetivo fornecer ferramentas para que você consiga renegociar como um profissional experiente, em igualdade de condições com os credores, adequando as dívidas à real capacidade de pagamento da empresa, viabilizando sua recuperação.

O curso está dividido em 5 módulos, selecionados estrategicamente para que você consiga seguir uma sequência lógica desde o diagnóstico das dívidas até o fechamento dos acordos com os credores.

DIAGNÓSTICO DA SITUAÇÃO E DAS DÍVIDAS

Como e quais ferramentas utilizar para um diagnóstico preciso das dívidas e das potencialidades de solução.

DECISÕES SOBRE AS ALTERNATIVAS

Como analisar e decidir pelas melhores alternativas e riscos para a renegociação com os vários tipos de credores.

ESTRATÉGIAS

DE NEGOCIAÇÃO

Como definir e planejar as estratégias de renegociação no ambiente interno das empresas, e como conduzir as negociações com os credores.

Para quem esse curso é especialmente desenvolvido?

Assista à aula demo de

boas-vindas para conhecer mais detalhes sobre o método HSA de renegociar dívidas empresariais

Dá uma olhada no que você vai aprender no Curso Avançado de Renegociação de Dívidas Empresariais

- As razões da crise

- Passivos trabalhistas

- Passivos tributários

- Dívidas com fornecedores

- Dívidas com instituições financeiras

- Dívidas com terceiros ou investidores

- Ações judiciais em andamento, como réu ou autor

- Balanço dos dois últimos exercícios e último balancete

- Informações sobre ativos monetizáveis

- Dados de compras mensais dos principais fornecedores

- Cotejamento das informações sobre passivos com as informações contábeis.

- Ajuste das informações, caso necessário.

- Fluxo de caixa realizado e projetado.

- Análise das razões da crise.

- Comparativo do fluxo atual das dívidas com o fluxo de caixa projetado.

- Diagnóstico das dívidas trabalhistas.

- Diagnóstico das dívidas com fornecedores.

- Diagnóstico das dívidas financeiras (bancos e fundos).

- Diagnóstico das dívidas tributárias.

- Diagnóstico das dívidas com terceiros/investidores.

- Diagnóstico dos riscos jurídicos (empresa, sócios e avalistas).

- Diagnóstico das alternativas de negociação.

- Análise das garantias % sobre o saldo devedor atual.

- Análise das operações elegíveis para negociação.

- Análise dos desembolsos contratados e custos das operações.

- Elaboração de planilhas detalhadas com as informações recebidas.

- Riscos futuros.

- Análise do endividamento consolidado de grupos econômicos.

- Avaliação dos riscos operacionais em cada uma das alternativas.

- Definição dos planos A, B e C com acionistas e comitê de crise.

Negociação com credores trabalhistas

- Negociação com sindicatos

- Negociação coletiva na Justiça do Trabalho

- Possibilidades de liquidação dos valores menores

- Negociações com os credores estratégicos

- Negociações com os credores não estratégicos

- Análise do prejuízo “zero”

- Com quem iniciar as negociações

- Judicializações

- Definição das comunicações sobre o inicio das renegociações (ambiente interno / externo)

- O momento de formalizar a necessidade das negociações

- As varias fases das negociações: Antes e depois do ajuizamento.

- Definição das pessoas que conduzirão as negociações com cada credor

- Definição das estratégias para garantir os abastecimentos/fornecimentos

- Estruturas para garantir pagamentos futuros e dívida

- Elaboração de modelos de propostas para cada grupo de credores

- Como e por que formalizar as propostas

- Simulação do fluxo de pagamentos das renegociações

- Avaliação das potencialidades e riscos jurídicos

- Quando vale a pena contratar uma perícia?

- Análise da monetização ou utilização das garantias

- Desenvolvimento das propostas para cada credor, em função das garantias e tipo de credor

- Consolidação dos fluxos de pagamentos prováveis e comparação com as expectativas de geração de caixa

- Simulação do fluxo de pagamentos após as renegociações com cada credor e consolidado

Com os credores trabalhistas – prioridade

- Sem necessidade de negociações.

- Negociação com pequeno grupo de credores.

- Negociação com o sindicato.

- Negociação coletiva na Justiça do Trabalho.

Com fornecedores

- Possibilidade de liquidação dos valores menores.

- Como expor as razões da crise, as medidas adotadas e as estratégias de negociação com os demais credores.

- Negociações com os credores estratégicos.

- Negociações com os credores não estratégicos.

- Judicialização.

Com os credores financeiros

- O momento de formalizar a necessidade da negociação.

- Com quem iniciar as negociações.

- Definir se o início das negociações será comunicado individualmente ou em grupo.

- Explicar as razões da crise, as medidas adotadas e o início das negociações com todos os credores.

- Apresentar propostas nas condições de renegociação das operações regulamentadas.

- Como e por que formalizar as propostas.

- A segunda fase da negociação, com o setor de recuperação de crédito.

- A terceira fase da negociação, após o ajuizamento da cobrança.

- A quarta fase da negociação, após a cessão do crédito.

- A quinta fase da negociação, após o pedido de RJ.

Dívidas com terceiros/investidores e outros

- Negociar diretamente com quem decide, quando forem terceiros.

- Explicar as razões da crise, as medidas adotadas e o início das negociações com todos os credores, sendo priorizada a negociação com os fornecedores e trabalhistas.

- Apresentar o estudo do prejuízo zero como base do saldo a ser negociado.

- Sempre que possível para o devedor, não utilizar o fluxo de caixa, propor dação de bens ou ativos.

- Análise das possibilidades de judicialização.

- Análise Inicial: cuidados necessários antes da formalização das primeiras negociações.

- Formalização das Negociações: Iniciar as formalizações rapidamente se as condições forem viáveis.

- Orientação Jurídica: Solicitar sempre a orientação e análise dos advogados do cliente, deixando claro que a palavra final é do jurídico.

- Análise das razões da crise.

- Comparativo do fluxo atual das dívidas com o fluxo de caixa projetado.

- Diagnóstico das dívidas trabalhistas.

- Diagnóstico das dívidas com fornecedores.

- Diagnóstico das dívidas financeiras (bancos e fundos).

- Diagnóstico das dívidas tributárias.

- Diagnóstico das dívidas com terceiros/investidores.

- Diagnóstico dos riscos jurídicos (empresa, sócios e avalistas).

- Diagnóstico das alternativas de negociação.

- Análise das garantias % sobre o saldo devedor atual.

- Análise das operações elegíveis para negociação.

- Análise dos desembolsos contratados e custos das operações.

- Elaboração de planilhas detalhadas com as informações recebidas.

- Riscos futuros.

- Análise do endividamento consolidado de grupos econômicos.

- Avaliação dos riscos operacionais em cada uma das alternativas.

- Definição dos planos A, B e C com acionistas e comitê de crise.

Negociação com credores trabalhistas

- Negociação com sindicatos

- Negociação coletiva na Justiça do Trabalho

- Possibilidades de liquidação dos valores menores

- Negociações com os credores estratégicos

- Negociações com os credores não estratégicos

- Análise do prejuízo “zero”

- Com quem iniciar as negociações

- Judicializações

- Definição das comunicações sobre o inicio das renegociações (ambiente interno / externo)

- O momento de formalizar a necessidade das negociações

- As varias fases das negociações: Antes e depois do ajuizamento.

- Definição das pessoas que conduzirão as negociações com cada credor

- Definição das estratégias para garantir os abastecimentos/fornecimentos

- Estruturas para garantir pagamentos futuros e dívida

- Elaboração de modelos de propostas para cada grupo de credores

- Como e por que formalizar as propostas

- Simulação do fluxo de pagamentos das renegociações

- Avaliação das potencialidades e riscos jurídicos

- Quando vale a pena contratar uma perícia?

- Análise da monetização ou utilização das garantias

- Desenvolvimento das propostas para cada credor, em função das garantias e tipo de credor

- Consolidação dos fluxos de pagamentos prováveis e comparação com as expectativas de geração de caixa

- Simulação do fluxo de pagamentos após as renegociações com cada credor e consolidado

Com os credores trabalhistas – prioridade

- Sem necessidade de negociações.

- Negociação com pequeno grupo de credores.

- Negociação com o sindicato.

- Negociação coletiva na Justiça do Trabalho.

Com fornecedores

- Possibilidade de liquidação dos valores menores.

- Como expor as razões da crise, as medidas adotadas e as estratégias de negociação com os demais credores.

- Negociações com os credores estratégicos.

- Negociações com os credores não estratégicos.

- Judicialização.

Com os credores financeiros

- O momento de formalizar a necessidade da negociação.

- Com quem iniciar as negociações.

- Definir se o início das negociações será comunicado individualmente ou em grupo.

- Explicar as razões da crise, as medidas adotadas e o início das negociações com todos os credores.

- Apresentar propostas nas condições de renegociação das operações regulamentadas.

- Como e por que formalizar as propostas.

- A segunda fase da negociação, com o setor de recuperação de crédito.

- A terceira fase da negociação, após o ajuizamento da cobrança.

- A quarta fase da negociação, após a cessão do crédito.

- A quinta fase da negociação, após o pedido de RJ.

Dívidas com terceiros/investidores e outros

- Negociar diretamente com quem decide, quando forem terceiros.

- Explicar as razões da crise, as medidas adotadas e o início das negociações com todos os credores, sendo priorizada a negociação com os fornecedores e trabalhistas.

- Apresentar o estudo do prejuízo zero como base do saldo a ser negociado.

- Sempre que possível para o devedor, não utilizar o fluxo de caixa, propor dação de bens ou ativos.

- Análise das possibilidades de judicialização.

- Análise Inicial: cuidados necessários antes da formalização das primeiras negociações.

- Formalização das Negociações: Iniciar as formalizações rapidamente se as condições forem viáveis.

- Orientação Jurídica: Solicitar sempre a orientação e análise dos advogados do cliente, deixando claro que a palavra final é do jurídico.

Tudo estruturado de forma intuitiva, permitindo que você assista no seu ritmo, a qualquer hora e em qualquer lugar.

ALÉM DO VASTO CONTEÚDO VOCÊ AINDA TERÁ ACESSO AOS SEGUINTES BÔNUS EXCLUSIVOS

Clique no botão abaixo para confirmar sua inscrição

.

vagas limitadas

CURSO AVANÇADO DE RENEGOCIAÇÃO DE

DÍVIDAS EMPRESARIAIS, COM LAZAR HALFON

-

Método completo com 5 módulos

-

Modelo de contrato para renegociação de dívidas

-

Modelo de contrato para recuperação judicial

-

Comunidade Exclusiva

-

7 Dias de garantia incondicional

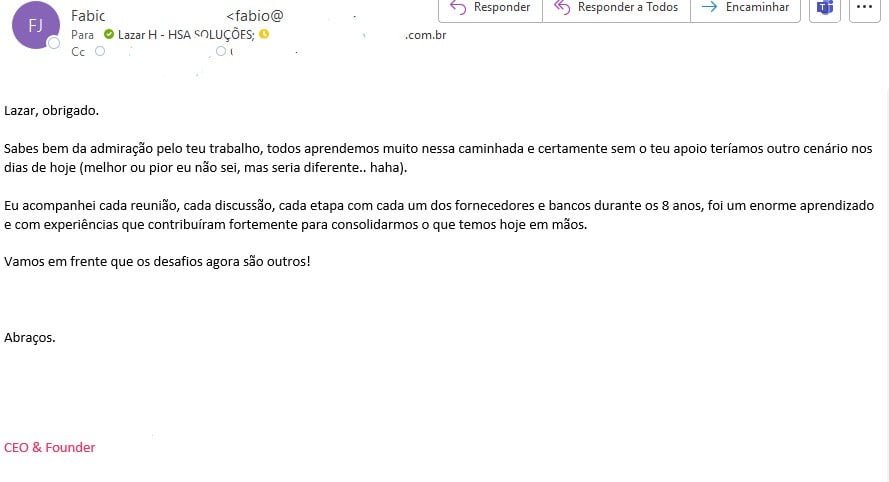

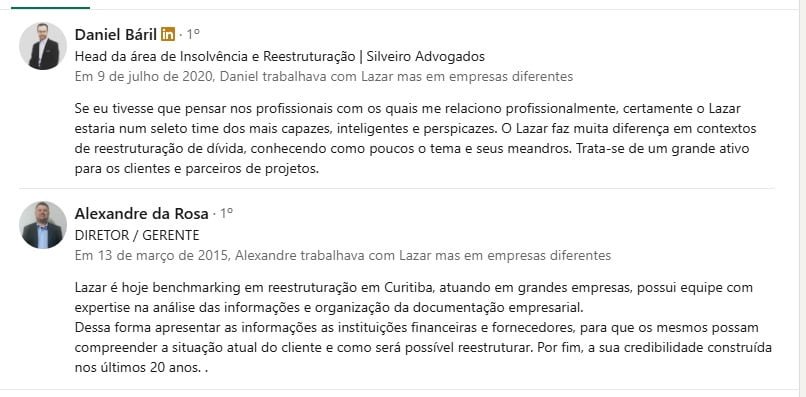

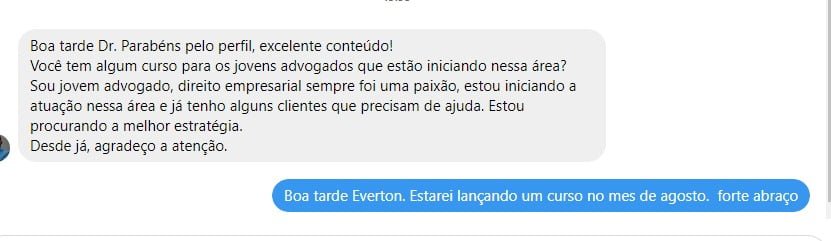

Alguns depoimentos de profissionais sobre Lazar Halfon

Especialista em Crise Empresarial

e Renegociação de Dívidas Empresariais

Lazar Halfon

Com mais de 30 anos de experiência no mercado, Lazar Halfon é reconhecido como um líder em gestão de crises e renegociação de dívidas empresariais. Fundador da empresa HSA Soluções, ele tem ajudado inúmeras organizações a enfrentar desafios financeiros complexos e a alcançar estabilidade econômica.

Lazar é amplamente seguido por sua vasta experiência e insights estratégicos, com uma comunidade de mais de 30 mil seguidores no LinkedIn. Ao longo de sua carreira, negociou mais de R$ 7 bilhões em dívidas, proporcionando soluções eficazes e resultados positivos para seus clientes.

FAQ

PERGUNTAS FREQUENTES

Por quanto tempo teremos acesso ao curso gravado?

Você terá acesso por 5 anos a todas as aulas

Como iremos receber o acesso para entrar na plataforma?

Nós iremos enviar no seu e-mail o login e a senha para você acessar a plataforma. Vai ser no email que você colocar na plataforma de pagamentos!

A aulas são ao vivo ou gravadas?

As aulas do método estão gravadas e disponíveis na plataforma.